さて、今までマイクロ法人については何度も検討し記事にもしてきましたが、やっと前提条件が固まったので最後のシミュレーションとして今回まとめてみました。

法人を作るべきか否かは本当にそれぞれの状況次第。

なのでこのシミュレーションが他の方に役立つのかは分かりませんが、情報としてシェアさせていただきたいと思います♪

法人と個人事業の内訳について

もし法人を作るなら、以前に下記記事でも言ったように資産管理会社にするつもりです。

そして、個人の方では今まで通りブログやYouTube等の事業所得を計上したいと思っています。

ちなみに配当所得は住民税申告不要制度が廃止されて総合課税にする旨みがなくなったので加えないことにしました

また、以前にした下記のシミュレーションでは現在ある事業所得の一部を法人に移す方法で計算したので、ちょっと内容が変わってきちゃうんですよね。

そのため、シミュレーション内容を

個人:事業所得+配当所得

から

個人:事業所得

というふうに変えて、「個人事業主一本」の場合と「法人+個人の二刀流」の場合でどう変わるのか?再度シミュレーションをしてみたいと思います!

事業所得200万円の場合

※金額は概算です

※青色電子申告65万円控除あり

※数字は弥生の個人事業主のかんたん税金計算を利用して算出しています

※個人事業の方の社会保険料控除は前年も同じ年収として計算しています

※健康保険料は自治体によって変動します

※税理士費用は負担を公平にするため丸投げした場合を想定した金額としています

※2025年6月に再計算しました

ケース1:個人事業主1本

事業所得200万円にかかる各種税金と保険料

※社会保険料36.6万円iDeCo80.4万円控除後

所得税0万円

住民税0万円

国民健康保険料15.6万円

国民年金保険料21.0万円

計36.6万円

ケース2:マイクロ法人+個人事業主

マイクロ法人にかかる各種税金と保険料

法人住民税7万円

健康保険約6.9万円

厚生年金約19.3万円

税理士費用20万円

計53.2万円

事業所得200万円にかかる税金

※社会保険料13.1万円iDeCo27.6万円小規模企業共済36万円控除後

所得税0.5万円

住民税2.0万円

計55.7万円

二刀流の方が20万円近く高くなりました

やはり所得が低い場合は法人を作ってはいけないことがよく分かる

事業所得300万円の場合

ケース1:個人事業主1本

事業所得300万円にかかる各種税金と保険料

※社会保険料47.0万円iDeCo80.4万円控除後

所得税3.0万円

住民税7.0万円

国民健康保険料26.0万円

国民年金保険料21.0万円

計57.0万円

ケース2:マイクロ法人+個人事業主

マイクロ法人にかかる各種税金と保険料

法人住民税7万円

健康保険6.9万円

厚生年金19.3万円

税理士費用20万円

計53.2万円

事業所得300万円にかかる税金

※社会保険料13.1万円iDeCo27.6万円小規模企業共済36万円控除後

所得税5.6万円

住民税12.0万円

計70.8万円

二刀流の方が13.8万円高くなりました

うーんまだまだマイクロ法人の必要性はなさそう・・・

事業所得400万円の場合

ケース1:個人事業主1本

事業所得400万円にかかる各種税金と保険料

※社会保険料57.3万円iDeCo80.4万円控除後

所得税7.6万円

住民税15.9万円

国民健康保険料36.3万円

国民年金保険料21.0万円

計80.8万円

ケース2:マイクロ法人と個人事業主

マイクロ法人にかかる各種税金と保険料

法人住民税7万円

健康保険6.9万円

厚生年金19.3万円

税理士費用20万円

計53.2万円

事業所得400万円にかかる税金

※社会保険料13.1万円iDeCo27.6万円小規模企業共済36万円控除後

所得税11.5万円

住民税22.0万円

計86.7万円

二刀流の方が5.9万円高くなりました

だいぶ差が小さくなってきましたね

一部決算作業を自分で行って税理士費用分を抑えれば二刀流の方が費用が安くなりますが、手間を考えるとやはりまだ旨味はないかと

事業所得500万円の場合

ケース1:個人事業主1本

事業所得500万円にかかる各種税金と保険料

※社会保険料67.7万円iDeCo80.4万円控除後

所得税14.4万円

住民税24.9万円

国民健康保険料46.7万円

国民年金保険料21.0万円

計107.0万円

ケース2:マイクロ法人と個人事業主

マイクロ法人にかかる各種税金と保険料

法人住民税7万円

健康保険6.9万円

厚生年金19.3万円

税理士費用20万円

計53.2万円

事業所得500万円にかかる税金

※社会保険料13.1万円iDeCo27.6万円小規模企業共済36万円控除後

所得税21.7万円

住民税32.0万円

計106.9万円

ここにまで来てやっとコストがほぼ互角になりました

某大学では所得400万円から作るメリットありと言っていましたが、税理士費用とiDeCoの恩恵を加味すると500万円でも微妙だなぁというのが私の感想ですね

事業所得700万円の場合

ケース1:個人事業主1本

事業所得700万円にかかる各種税金と保険料

※社会保険料88.4万円iDeCo80.4万円控除後

所得税41.7万円

住民税42.8万円

国民健康保険料67.4万円

国民年金保険料21.0万円

計172.9万円

ケース2:マイクロ法人と個人事業主

マイクロ法人にかかる各種税金と保険料

法人住民税7万円

健康保険6.9万円

厚生年金19.3万円

税理士費用20万円

計53.2万円

事業所得700万円にかかる税金

※社会保険料13.1万円iDeCo27.6万円小規模企業共済36万円控除後

所得税60.6万円

住民税52.0万円

計165.8万円

二刀流の方が7.1万円安くなりました

ここまで来てやっと法人の旨みが出てきたって感じ

事業所得900万円の場合

ケース1:個人事業主1本

事業所得900万円にかかる各種税金と保険料

※社会保険料109.2万円iDeCo80.4万円控除後

所得税78.3万円

住民税60.7万円

国民健康保険料88.2万円

国民年金保険料21.0万円

計248.2万円

ケース2:マイクロ法人と個人事業主

マイクロ法人にかかる各種税金と保険料

法人住民税7万円

健康保険6.9万円

厚生年金19.3万円

税理士費用20万円

計53.2万円

事業所得900万円にかかる税金

※社会保険料13.1万円iDeCo27.6万円小規模企業共済36万円控除後

所得税101.9万円

住民税72.0万円

計227.1万円

二刀流の方が21.1万円安くなりました

ここまで来ればもう法人設立一択ですね

ただ、もうここに私は来れない・・・笑

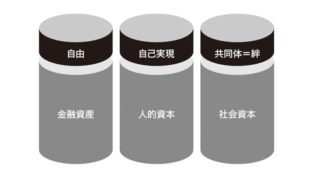

最終結論!私には法人はいらぬ!!!

はいということで、今までのシミュレーションからまとめるとこんな感じ↓

事業所得0〜100万円

非課税世帯or配偶者の扶養に入るのがお得

事業所得200〜500万円の場合

iDeCo満額で個人事業主1本がお得

事業所得500万円超の場合

マイクロ法人と個人事業主の二刀流がお得

今まで何度もシミュレーションしてきたマイクロ法人ですが、私には必要ないと結論づけました!

というのも、今後もゆるく働く予定の私が事業収入のみで500万円超もコンスタントに行く可能性は低いから( ´∀`)

はぁーこれでスッキリしました。

もちろん経験として作ってみたい気持ちは今でも多少はあるものの、やはりシンプルにしておいたほうがその後も身動きが取りやすいし、前回記事でも言ったように残される家族にとってもいいので、これからも個人事業主1本でやっていきたいと思っています。

ただし、今後このようなことが起きたら法人設立を検討するかもしれません。

→社会保険料削減のためマイクロ法人を作って夫を扶養に入れる

→相続対策として資産管理会社を作る

まぁ一度の人生なので、死ぬまでには(株)管理人ちーを作りたいですね〜

ブログ村参加してます(^ ^)

下記をクリックして応援していただけると嬉しいです!

以上、最後までお付き合いいただきありがとうございました♪

![[シンプリスト一人暮らしの月の生活費]2018年8月の家計簿公開](https://simple-hira.com/wp-content/uploads/2018/04/568fc3d595616ea9d9d5e1ce0cd04d79-150x150.png)

コメント