さて、先日配当株投資について書きましたが↓

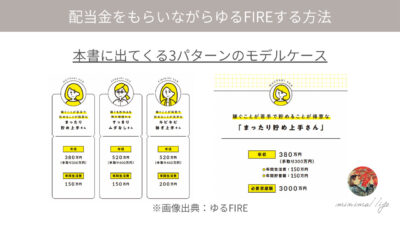

難易度が多少高くなってもやっぱり配当株も欲しい!というお声が多いということで、今回私が著書ゆるFIREの中で紹介しているまったり貯め上手さんの場合で具体的にどうやって配当株を入れていくのか解説したいと思います!

最初に断っておきますが、高配・増配株はインデックスと比べてパフォーマンスが劣るというデータはありません。

むしろシーゲルさんはじめ優位性を示している専門家もいるくらい。

私も過去にシーゲルさんの教えに基づいてP&GやJ&Jを買いましたしね

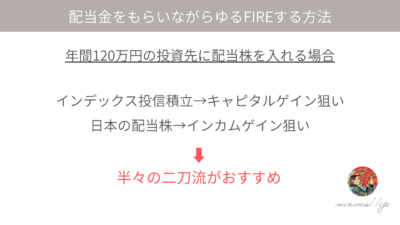

しかし、税制上不利であることと銘柄の選定が難しいこと、そして自動積立ができないという点で私はインデックスが最強だと著書の中では紹介しています。

そのため、配当株も入れていくとは言っても全額ではなく、あくまでインデックスを核として配当株も入れていくのがおすすめであることには変わりありません。

まったり貯め上手さんの場合のおすすめ配当株投資法

今回は、冒頭でも言った通り「まったり貯め上手さん」を例に話を進めていきたいと思っています。

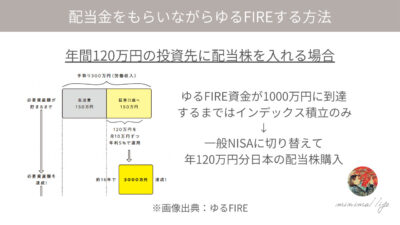

まったりさんの場合年間120万円を投資に回しますが、ゆるFIRE資金が1000万円に到達するまでは本の中で紹介しているインデックス投資法のみで資産形成しましょう。

それは、冒頭でも言ったようにインデックスをまず核としてキャピタルゲインを積み上げていくためです。

そして、核となるインデックス資産が1000万円にまで成長したら、いよいよ積立NISAから一般NISAに切り替えて日本株を買っていきましょう♪

なぜ成長が期待できる米国株ではなく日本株なのか

そして配当株を入れていくなら私は断然日本株を押したいと思っています。

その理由は、日本に住む前提であれば使う時には必ず円にする必要があるから。

米国株や米国ETFはドル建のため、購入する時手持ちの円をドルに替える必要があります。

そして配当金ももちろんドルで振り込まれるため、使う時にはまたドルから円に替えなくはいけません。

そのため、往復で為替手数料がかかってしまうんですよね。

私も資産の2〜30%をドル建で持っていますが、ドルで振り込まれた配当金はいちいち円に替えるのはもったいないのでそのまま再投資に使ってます

そして、一般NISAを使う場合米国株を買ってしまうと日本の課税分約20%は非課税になりますが、外国税の10%はかかってしまいます。

これは特定口座であれば確定申告で取り戻せますが、なぜかNISA口座ではそれができないので、NISA口座でドル建ての商品を買うことはあまりおすすめできません。

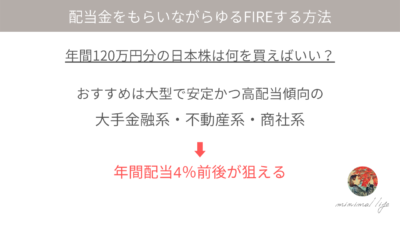

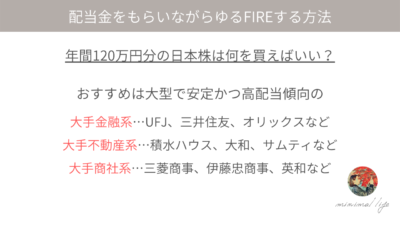

年間120万円のおすすめ日本株

ということで、途中から年間120万円の投資先をインデックスから日本株に変えていくんですが、まず何を買えばいいか?ですね。

私のおすすめは、大型でかつ高配当傾向の下記の3つ。

そして具体的な銘柄の例がこちら。

これらは今後大きな成長は見込めないものの、安定して配当は受け取れる可能性が高いです。

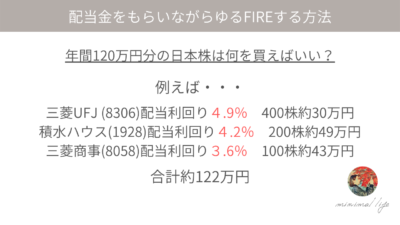

そして120万円の組み合わせを例に挙げると

こんな感じで、各セクターバランスよく入れていくのがおすすめ(株価は2022年10月中旬時点)

上記を購入すると4%強の配当金が見込め、さらにNISA枠で買うことによって全額非課税で受け取ることが可能!

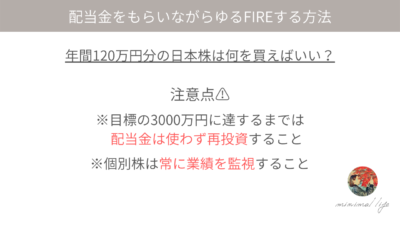

ただし、目標の3000万円に到達するまでは配当金は使ってはいけません。

この配当金はあくまでサイドFIREしてから使うものなので、それまでは再投資に回して資産を大きくしていきましょう♪

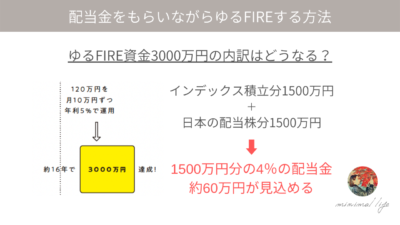

3000万円に到達した場合資産の内訳はどうなっている?

そして無事目標の3000万円に到達した時、このように途中から毎年120万円を日本の配当株に振り分けた場合、それぞれの成績によりますが大体インデックスと配当株が半々くらいになっているのではないかと思っています。

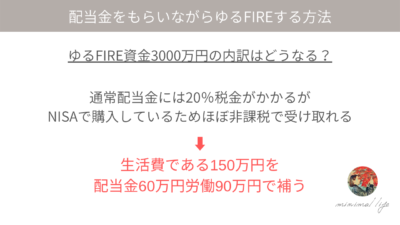

そうすると、日本株の1500万円から4%分の配当金約60万円が見込めますね。

そして前にも説明した通りNISA口座分は非課税で受け取れるため、60万円まるっと非課税で受け取れちゃいます。

著書の中では生活費の半分である75万円をインデックスの取り崩しで賄う計算をしていますが、配当金の場合は60万円とちょっと足りない分労働収入が増えますね。

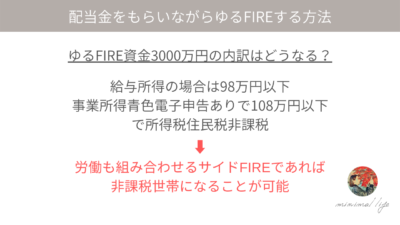

しかし、労働収入が90万円であれば給与所得であっても事業所得であっても非課税のラインをクリアしているので、免除制度をフルで使えば国民年金と健康保険の年間負担は2万円くらいで済んでしまいます。

詳しくはこちらもどうぞ↓

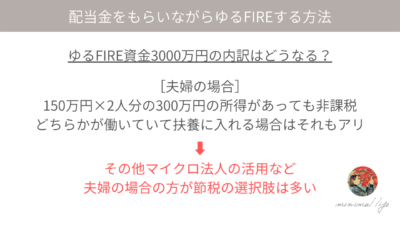

そして夫婦の場合でもそれぞれが非課税ラインであれば非課税世帯になれるので、夫婦で配当金も合わせて300万円の所得があるのに非課税世帯の恩恵が受けられちゃいます。

また、片方が働いていて社会保険に加入している場合は、条件にもよりますが扶養に入るというのも手。

もしくはマイクロ法人を設立してどちらかを扶養に入れるなど夫婦の場合は色々な選択肢があるので、家族構成によってよりお得な方法を探る必要がありますね(^ ^)

私は残念ながら完全に1人相撲なので夫婦であることのメリットは何も活かせてないんですけどね笑

実際にゆるFIRE生活を続けていくとどうなっていく?

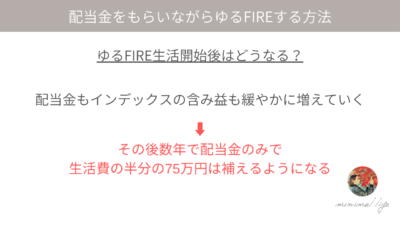

このように、ゆるFIREスタート時は配当金が約60万円ですが、配当金も緩やかではありますが増加していくはずです。

そのため、そのままゆるFIREを続けていけばそのうち配当金のみで生活費の半分は賄えるようになるでしょう。

もちろん今後の日本の経済状況次第ですけどね(^_^;)

ただ、私の場合は今のところ日本株も順調に成長してますよ〜

そして核であるインデックス部分も成長していくので、資産全体は貯蓄はしないゆるFIRE後も緩やかに増えていきます。

そのため、資金の余裕が増える分徐々に労働を減らすなり生活レベルを上げるなり自由度もどんどん増していきますよ♪

日本の配当株を入れるゆるFIREもぜひ目指してみてくださいね♪

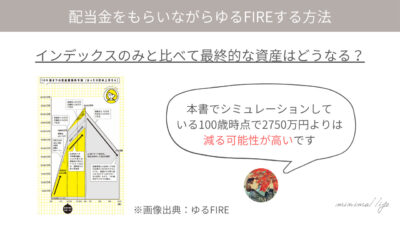

ただし、インデックスオンリーでの資産形成に比べて最終的なリターンには差が出る恐れがあります。

理由は冒頭で書いた通り資金効率ではやはり若干劣るので、著書の中でシミュレーションした結果の100歳時点で2750万円残る計算よりは少なくなるかもしれません。

もちろんそれぞれの株価次第なので、蓋を開けてみれば逆かもしれませんが。

ただし、一応可能性として高いことだけは念頭に置いておきましょう♪

そしてこちらも近いうちに動画にしたいと思っているんですが、まだ着手できていません(^_^;)

また動画にしたらそちらも見てみてくださいね〜

ブログ村参加してます(^ ^)

下記をクリックして応援していただけると嬉しいです!

以上、最後までお付き合いいただきありがとうございました♪

![[楽天経済圏で夢の不労所得]2021年12月の獲得楽天ポイント公開](https://simple-hira.com/wp-content/uploads/2018/09/rpt-150x150.jpg)

![[夢の不労所得]2019年11月の配当金&株主優待公開](https://simple-hira.com/wp-content/uploads/2017/06/7bb1157da98afa99e19ba65f8bbcec6b-150x150.png)

コメント

待ってましたっ!!

そうそう!米国株はドル転して買わなきゃだし、配当金もドルだし、どうも流動性がちょっぴり悪く感じてしまっていました

日本株もちょっとかじってみたかったので、もろもろ参考にさせていただきますっ♪

ドルも持ってると安心ですが、やっぱり使う時に困りますもんね〜( ´∀`)

日本株も何だかんだでまだまだ安心だとは思うので、一部持つのはおすすめです♪

初コメです。

こちらの記事がとても参考になり心に響いたので、ふと思い出しては探して見返していました。

毎回探すくらいならと今更ながらで恐縮ですが、先程ちーさんの書籍を購入させていただきました。

今日仕事終わったら読むのが楽しみです~。

いつも更新楽しみにしていますのでゆるゆる続けてもらえたら嬉しいです。

まりごりらさんコメントありがとうございます!

わー嬉しいです(^ ^)

楽しみしているという言葉は本当に続ける糧になるので、これからもゆるっとですが、更新は続けていきたいと思います♪

ちーさん こんにちは!ブログが更新される度にメールに届くように設定しており、楽しみにしております!最近配当収入に憧れており、このブログを見返していたところ気になる事がありメッセージしました。120万ずつ配当がでる日本株を購入していく・・・という事なのですが

同じ株をどんどん積み重ねていくのか、色々と配当メインの株を1200万まで毎年購入していくのか・・・?また、買おうとすると下がってるタイミングが分からず ずっと買えず・・・という状況になっております。何かアドバイス頂けたら ( ;∀;)大変嬉しいです!

こちらは旧NISAを前提とした記事なので今はまたちょっと戦略を変えなくてはいけませんが、おすすめは同じ株ではなくいくつか組み合わせるほうですね(^ ^)

タイミングは私は四半期決算の状況を見て買いますが、経験上タイミングを図ってもあまり関係ないので業績に問題なければいつでも問題ないと思いますよ♪

ご丁寧なコメントをありがとうございます!ちーさんが買うときはチャートとにらめっこして 下がったタイミングで買うという事はしないという事なのでしょうか?これは高値掴みかなー最低になるかなーを待つといつまでも買えません!( ;∀;)

チャートも一応見ますが、私はテクニカルよりファンダメンタル重視派ですね( ´∀`)

でも気持ちはめっちゃ分かります!!!笑