どうも!

絶賛セミリタイア生活中のちーです。

現在私は資産3000万円でセミリタイアという一般的に言うと割と危うい橋を渡っているところなんですが、私のセミリタイアの定義のひとつに「100歳まで実現可能なプランとする」というものがあります。

参考記事 これから私の「セミリタイア生活」を記録していきたいと思います

この時に簡易的にシミュレーションしてみたところ、配当金分は使ったとしても老後に十分な資産を築くことができそうという結果にはなりましたが、やっぱり不安は付きまとう・・・。

そこで、今の状況でセミリタイア生活を続けた場合、長期で見ると本当に100歳まで生きられるのか!?

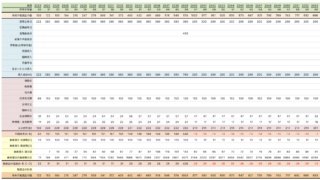

100歳までの長期キャッシュフロー表を作成してみました〜( ^∀^)

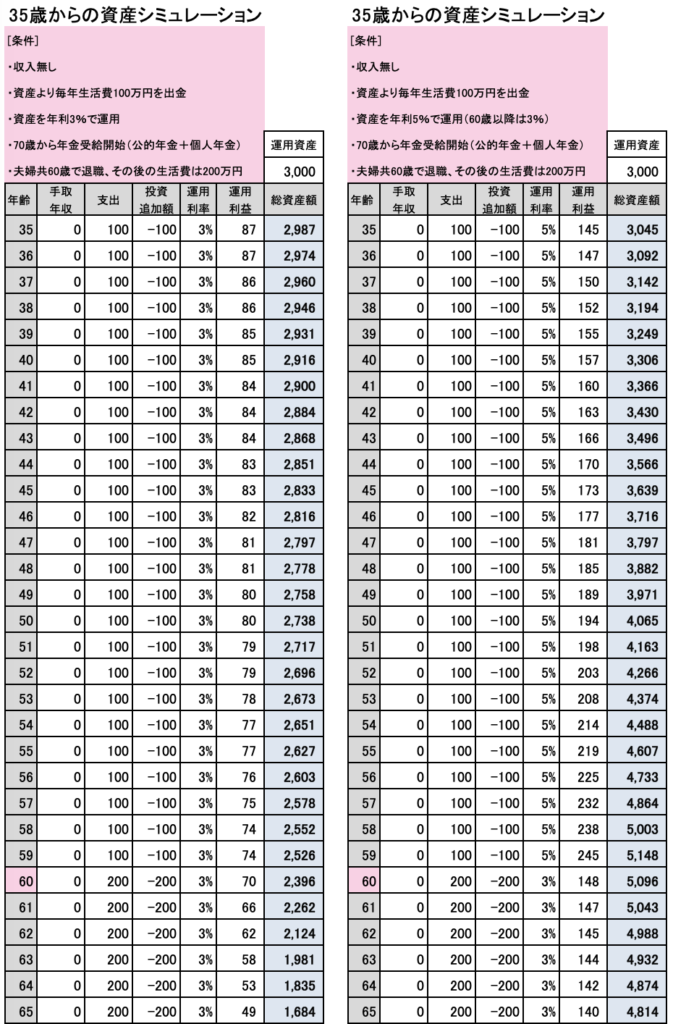

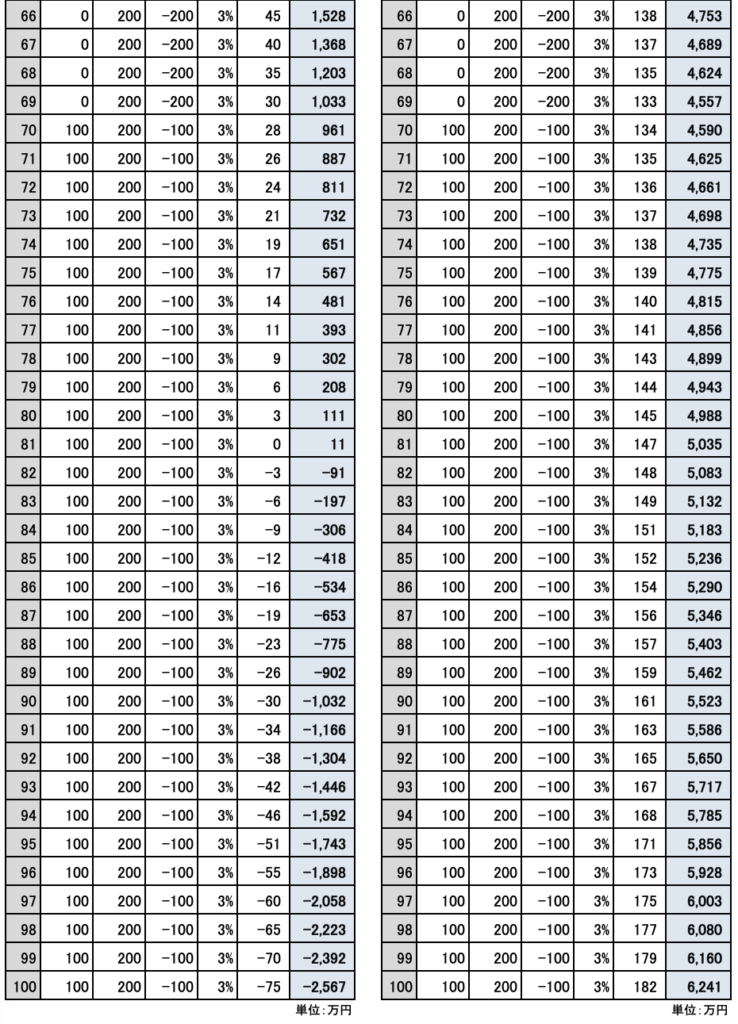

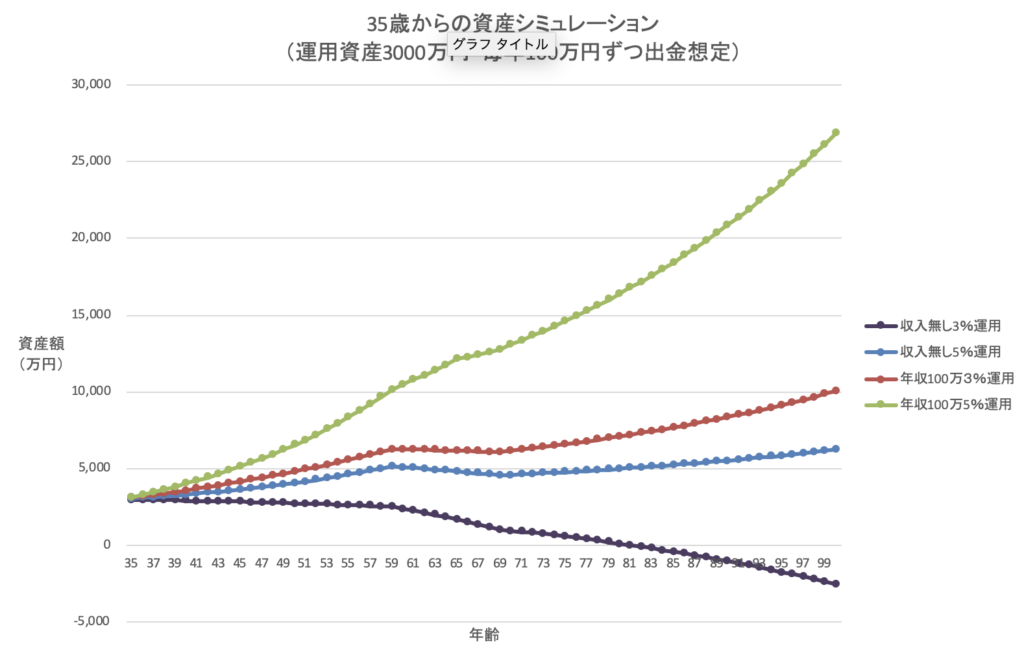

3000万円から毎年100万円ずつ取り崩す場合のシミュレーション

さて、今のところ私が考えている方法は配当金のみ使っていくスタイルですが、ここではキリよく毎年100万円を取り崩しながらだとどうなるのか?シミュレーションを作ってみました。

左が年利3%、右が5%(60歳からは3%)の場合でシミュレーションしています。

共通の条件として、別途年金受給は70歳から年間100万円で想定、夫婦共に60歳で退職する想定のため60歳から生活費は400万円を折半の200万円を想定。

な、なんと60歳の時点では2,500万円程度の差が、100歳の時点では9,000万円近くに!!

やっぱり長期で考えると年利2%の差はとんでもなく大きいですね。

詳しく見ていくと、まず3%の場合ですが、3%の運用益をコンスタントに出すことができればマイナスになることなく60歳を迎えられる計算にはなります。

しかし、60歳の時点で2,400万円あっても今後年金支給が後ろ倒しされることを想定すると、じわじわと資産は減っていき、80歳を迎える頃にはほぼゼロになってしまいます。

ということで、やっぱり年利3%で資産を切り崩していくのは完全にアウトですね。

次に年利5%の場合ですが、こちらであれば60歳時点で5,000万円まで増やすことができているので、その後安全運用のために年利3%に変更しても100歳まで資産は持ちます。

ということは、60歳の時点で5,000万円達成していればその後の老後人生は安泰と言えますね。

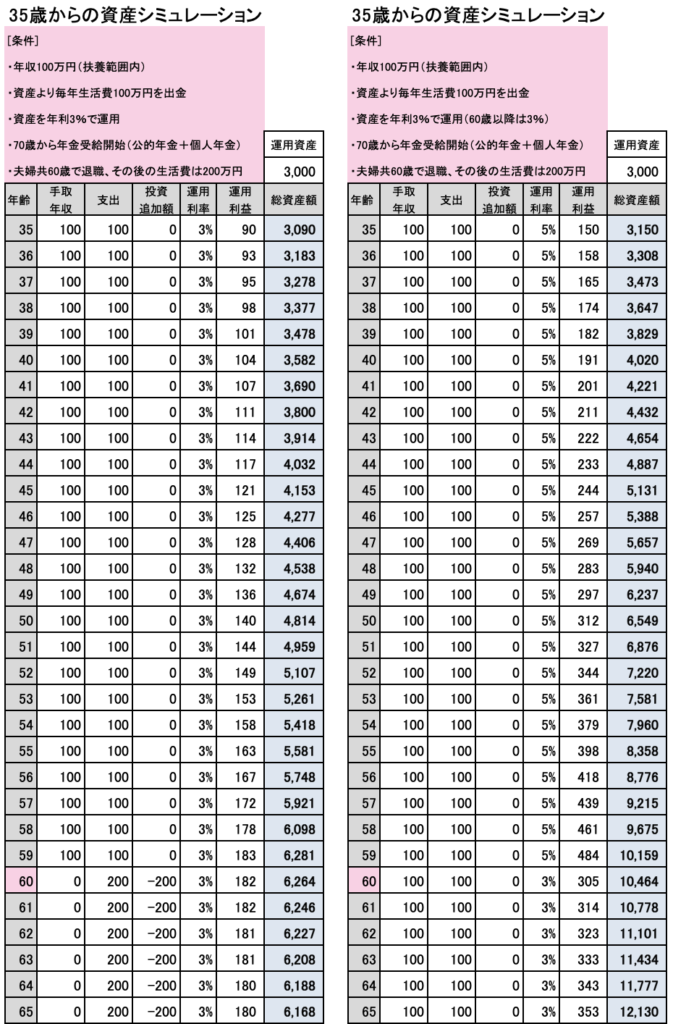

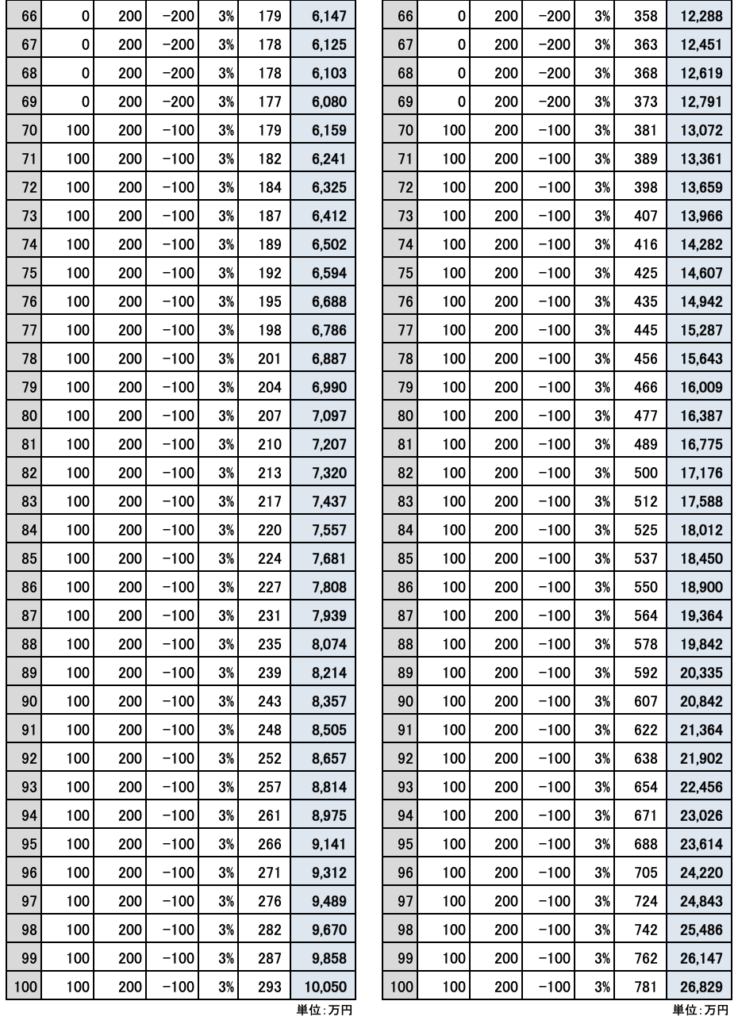

3000万円を取り崩さない場合のシミュレーション

次に生活費分は働いて捻出し、60歳までは3000万円は取り崩さずに運用した場合です。

こちらも同じく左が年利3%、右が5%(60歳からは3%)の場合でシミュレーションしています。

このように資産を取り崩さなければ、年利が3%だったとしても60歳時点で6,000万円は用意できているので安心ですね。

さらに5%であれば、何と1億円の大台に乗せることも可能!

35歳から1円も貯金しなくても老後までに1億円用意することができるってすごいですよね。

それにしても、5%のほうは100歳の時点で2億6千万円って・・・。

そんなに残したら、その後親族が揉めそうで逆に心配になってしまうレベルですね(笑)

35歳から100歳までの運用比較

上記の4つの表をグラフにまとめてみました。

この広がりよう(笑)

同じ3,000万円でスタートしても、長期になればなるほどどんどん差が広がっていくことがよく分かりますね。

収入無し(毎年100万円ずつ資産を取り崩す)年利3%で運用する場合は、100歳時点で−2,567万円ということで成り立たない一方、年収100万円(資産の取り崩し無し)年利5%で運用する場合は、100歳時点で2億6,829万円なので、両者には実に3億円近くの差が生まれるということですね!

まぁ正直、100歳の時点で億単位の資産を残そうとは思っていませんが、このグラフの真ん中らへんで推移してくのが理想的なんじゃないかなと思います。

まとめ

このように改めてシミュレーションしてみると、やはり資産を取り崩していくのはリスクが高いということがよく分かりますね。

運用と違って労働収入は確実なので、より資産推移が安定するというメリットもあります。

また、年利5%と言うと割と簡単に達成できるような気がしてしまいますが、毎年コンスタントにとなるとかなりハードルが高いんじゃないかなと思います。

そうなると、やはり資産の取り崩しはせず、60歳まで運用は3〜5%の間でし続けるのが一番安全で実現可能な範囲と言えるのではないでしょうか?

配当金分は使っていくか否かまだ迷っていた私ですが、最低ラインとしてやはり当初の想定通り資産が5,000万円に達するまでは資産の取り崩しはしないほうが無難な気がしています。

ということで、今後の目標としては今ある3,000万円の資産は取り崩さずに3〜5%を目標に運用を続ける方向で調整したいと思います。

とりあえずやっぱり5,000万円が目標じゃ(・∀・)/

以上、

最後までお付き合いいただきありがとうございました!

![[サイドFIRE6年目の生活費]2024年10月のセミリタイア家計簿公開](https://simple-hira.com/wp-content/uploads/2023/01/8ded9acb217e359ce3b1c32ac111ea1d-150x150.jpg)

![[月イチの捨て習慣]着なかった夏服を整理しました](https://simple-hira.com/wp-content/uploads/2023/10/IMG_5762-150x150.jpeg)

コメント

[…] 資産3000万円を35歳から100歳まで運用し続けるとどうなるのか?どうも! 絶賛セミリタイア生活中のちーです。 現在私は資産3000万円でセミリタイアという一般的に言うと割と危うい橋を […]

[…] 資産3000万円を35歳から100歳まで運用し続けるとどうなるのか?どうも! 絶賛セミリタイア生活中のちーです。 現在私は資産3000万円でセミリタイアという一般的に言うと割と危うい橋を […]